Razvoj i usavršavanje poreskog sistema je imperativ za efikasno funkcionisanje javnih finansija. Poreska uprava kao nosilac aktivnosti treba biti efikasna, u smislu osiguravanja visoke usklađenosti prema i od poreskih obveznika, te efektivna u smislu da administrativni troškovi budu niži u odnosu na prikupljene prihode. Efikasna poreska uprava zahtijeva snažnu tehničku podršku od strane upravnog tijela, ali i dobro osmišljen poreski sistem. Poreska uprava ima za cilj prepoznati i vrednovati učinke na tekuće poreske politike i poreske politike koje se razmatraju, biti u mogućnosti da se pojednostavi tekući poreski sistem ako je potrebno, u ekonomskom i političkom spektru biti svjesna primjene bilo kojeg zakona i nove prakse izbjegavanja plaćanja poreza, te održavati vezu između vladavina prava i poreske administracije. Za praćenje aktivnosti rada obveznika poreska uprava treba da propiše adekvatne poreske evidencije koje su sastavni dijelovi poreskog računovodstva

Ono što je bitno za evidenciju komercijalnih računa, to ne mora biti fokus pažnje za poresku evidenciju. U tom smislu od krajnjih korisnika finansijskih izvještaja će ovisiti i sama njihova struktura. Oporezivanje i finansijsko računovodstveni propisi služe u različite svrhe, imaju različite ciljeve i temelje se na različitim principima. Iako se oba seta pravila koriste za mjerenje godišnjih rezultata preduzeća, razlike u rezultatima (profitu) ili u primijenjenim metodama, kao takvi moraju biti prihvaćeni. Finansijsko računovodstvo gleda preduzeće kao privrednu cjelinu (grupu), dok se oporezivanje obično temelji na posebnom ciljanom pristupu

Piše: dr. sc. Amir KARALIĆ

Uvod

Efikasan poreski sistem jedan je od glavnih preduslova za nesmetano funkcionisanje javnih finansija moderne države. Osim njegove očigledne uloge u ostvarivanju prihoda potrebnih za pružanje osnovnih javnih usluga i javnih dobara, možemo se složiti da dobro osmišljen i pravilno primijenjen poreski sistem doprinosi daleko više od doprinosa samo kroz javne prihode. To je jedan od temeljnih stupova za podupiranje održivog ekonomskog rasta, tako što pomaže u oblikovanju privrede kroz sudjelovanje u smanjenju poreske evazije, potiče rast malog i srednjeg poslovnog sektora koji je motor za zaposlenost i rast u mnogim zemljama u razvoju, dio je društvenog ugovora koji je temelj socijalne kohezije te pomaže oblikovati politiku upravljanja. Vremenom, podizanje odnosa poreza prema BDP-u, zajedno s održivim ekonomskim rastom osigurava stabilan put pogotovo za zemlje u razvoju, a sve s ciljem da bi se smanjila ili uklonila zavisnost o inostranoj pomoći (kreditima).

Modeliranje poreskog sistema

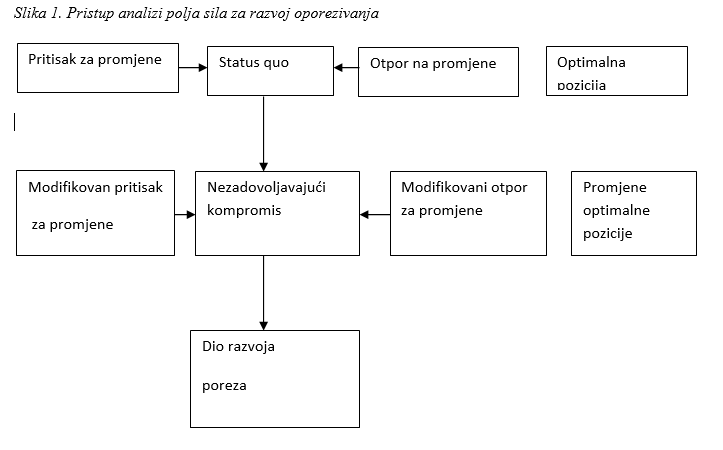

Postoji nekoliko mogućih načina modeliranja pojava u javnim finansijama, kao što je recimo razvoj poreskog sistema. Jedan od načina modeliranja je pristup za korištenje analize tzv. polja sila. Tako, na primjer, neki pojedinci mogu vidjeti razvoj poreskog sistema kao proces racionalne reforme u promijenjenim okolnostima. Nedostatak u vezi s tim optimističnim pristupom je da se to ne reflektuje na stvarni proces poreske reforme i ne uzima u obzir kompleksan niz različitih interesa i faktora uključenih u način razvoja poreskog sistema i prirodu političkog procesa samog tog sistema. Također, to predviđa značajne doprinose mnogih saradnika za fiskalne diskusije u odnosu na ukupne karakteristike efikasnog i pravednog poreskog sistema.

Analiza polja sila odražava realnost da će u bilo koje vrijeme postojati sve vrste

različitih pritisaka na promjene u dinamici razvoja, a tu će također biti i razni oblici

otpora prema promjenama. Sažetak ovog procesa prikazan je na sljedećoj slici. Slika prikazuje pritisak za promjenu ispunjenja statusa quo sa onog nivoa koji je podržan od niza sila koje su otporne na promjene. Optimalni ishod može utvrditi da su možda, kao u ovom primjeru, negdje iza otpori prema promjenama. Na kraju pritisak za promjenu može prevladati sile otpora, ali drugi i dalje ostaju dovoljno jaki da odvrate promjene u odnosu na optimalnu poziciju, a rezultat svega je nezadovoljavajući kompromis. Ovo je, naravno, samo dio kontinuiranog procesa promjene kako također ukazuje slika, pritisak i otpornost na promjenu je modificiran, ali nastavljanje procesa i optimalan položaj se također mijenja. Razvoj poreskih sistema može biti jedino pravilno analiziran kada se cijeni da je to dinamičan proces.

Naravno, ova teretska postavka determinisana je praksom tako da se u konačnici sve reflektuje na računovodstvo i samo evidentiranje poreskih promjena. Možemo reći da kada je u pitanju računovodstvo, konzervativni pristup računovodstva naglašava da pojedine stvari ne treba mijenjati ukoliko odgovaraju potrebama kompanija. Međutim, procesi prilagođavanja globalnim i drugim kretanjima utiču na mijenjanje ekonomskih principa, što se odražava na poreski sistem, računovodstveni sistem, menadžment, strukture upravljanja, ekološke standarde, društvenu odgovornost i sl. U tom smislu kompanije su izložene mnogim pritiscima kako unutar svoje strukture koja nastoji da se prilagodi tržišnim i drugim kretanjima, tako i pritiscima od strane poreske administracije koja nastoji da provede svoja pravila. To podrazumijeva i kreiranje raznih računovodstvenih izvještaja i obrazaca koji odgovaraju potrebama poreske administracije.

Poreski sistemi nisu uvijek zasnovani na skupu dosljednih principa. Tako je Vilijam E. Simon, bivši sekretar SAD trezora, u izvještaju predložio da „Nacija treba da ima poreski sistem koji je kreiran tako da svi mogu dijeliti svoje prednosti“ (US Treasury, 1977). Dio ovog izvještaja posvećen je definisanju i razjašnjavanju ciljeva poreskog sistema, tj. pokušaju da se pruži određeni sadržaj u pravcu utvrđivanja univerzalno priznatih ciljeva: kapitala, efikasnosti i jednostavnosti.[1] Poreski sistemi se često mijenjaju na parcijalnoj osnovi u kontinuiranom procesu koji odgovora na pojedinačne pritiske kao što je već navedeno. U svakom slučaju, sve se ovo dešava pod okriljem poreske administracije koja je nosilac cjelokupnih aktivnosti. U tom smislu ista treba da je efektivna i da efikasno obavlja svoje poslove kako bi odgovorila na vanjske pritiske i pojedinačne zahtjeve poreskih obveznika.

Odnos poreske administracije prema obveznicima

Vlade, preko svojih poreskih uprava, u pravilu nastoje minimalizirati svoje dugoročne troškove poslovnih procesa u poreskom sistemu, a istovremeno čuvajući troškove ispunjavanja obaveza za poreske obveznike na nižem nivou što je više moguće. Da bi se to postiglo, mora se postići ravnoteža između troškova koje snose poduzeća (obveznici), u skladu s poreskim zakonima i ostalim propisima i troškove koje snosi poreska uprava u provođenju svojih aktivnosti.

U januaru 2008. godine na svojoj četvrtoj skupštini „Forum o Poreskoj upravi“ (FTA), održanoj u Cape Town Communiqué, prepoznao je, između ostalog, da je upravljanje rizicima bitan alat za poreznu upravu te da su tekuće, relevantne i pouzdane informacije potrebne za postizanje efikasnijeg upravljanja rizikom. Identifikovati poreskog obveznika ima najopsežniji izvor za ove informacije. Također je prepoznato da se poboljšani odnosi između poreske uprave i poreskih obveznika mogu razvijati, na temelju ranog otkrivanja potencijalnih poreskih pitanja i transparentnosti.[2]

U tom smislu dostavljanje poreskih evidencija, koje su pravilno i tačno popunjene u poreskom knjigovodstvu, osnovni su izvor informacija za poresku upravu.

[1] The secretary of the treasury, Blueprints for Basic Tax Reform, January 17, 1977.Department of Treasury, Washington, pp 1.

[2] Fourth meeting of the oecd forum on tax administration, Organisation for economic co-operation and development 10-11 January 2008.

Savremeni komjuterski sistemi i računovodstveni poslovi predstavljaju poseban izazov za poreske inspektore. Ključne značajke koje su nekada bile u papirnoj formi mogu postati u cijelosti elektronske. Ipak, osnovni cilj poreske revizije ostaje isti: inspektor treba dobiti dostatne revizijske dokaze u toku postupka kontrole. To je potrebno da bi mogli izvući razumne zaključke na kojima se temelji inspektorsko mišljenje o tome da li su ili ne poreske prijave pripremljena u skladu s domaćim zakonodavstvom. Metodologija usvojena u velikoj mjeri određuje pravila kontrole svake poreske administracije u skladu s domaćim zakonodavstvom, ali postoje određena generička razmatranja za svaku reviziju odnosno kontrolu.

Kompanije, generalno, teže za povećanjem kontrole i nadzora nad poreskim i računovodstvenim usklađenostima te sastavljanjem finansijskih izvještaja na nivou kompanije (pogotovo ako su u pitanju multinacionalne kompanije). Međutim, obezbjeđenje efikasnog upravljanja s minimalnim troškom odnosno cijenom poslovanja nije lak zadatak. Troškovi i rizici u rješavanju ovih pitanja, za različite savjetničke kuće iz oblasti oporezivanja, izuzetno su visoki.

U tom smislu, poresko savjetovanje kao bitna karika u boljem shvatanju i implementaciji poreskog računovodstva neophodno je da se ne samo uvede u praksu nego i permanentno razvija.

Oporezivanje stoga ima tendenciju da se oslanja na računovodstvena pravila koja su ponekad u suprotnosti s nekim tradicionalnim obračunom dobiti kada je u pitanju, recimo, poreska osnovica. Kako Whittington (1995) ističe, poreski sistem treba da se osloni na precizne i provjerljive transakcije, dok bi finansijske računovođe također trebale voditi računa kako o objektivnim, tako i o subjektivnim aspektima. Naravno, zahtijevanje preciznost i tačnosti dostavljenih podataka je imperativ, pogotovo za administrativnu učinkovitosti, a što je posebno važno za poreski sistem koji podrazumijeva da se poreska obaveza temelji na validnim varijablama. Savjetovanje od strane stručnih lica u obračunu poreza, evidenciji i popunjavanju poreskih obrazaca je stoga neophodna karika u cjelokupnom procesu računovodstvene evidencije.

Poresko savjetovanje je dakle bitna odrednica za pravilan i uspješan rad preduzeća. U tom smislu susjedna Hrvatska, a također i Republika Srpska su ovu oblast zakonski uredile. Tako poresko savjetovanje predstavlja djelatnost davanja savjeta o poreskim pitanjima. Prema pozitivnim zakonskim propisima poreska pitanja obuhvataju:

– pomoć pri vođenju evidencija koje su od značaja za poreska pitanja,

– pomoć pri izradi poreskih bilansa i drugih dokumenata koja su od značaja za oporezivanje,

– zastupanje u poreskim pitanjima pred nadležnim organima.

Za pružanje ovih usluga od vitalnog je značaja kompetetnost poreskog savjetnika. Stoga je predviđeno da isti, pored završenog fakulteta pravne ili ekonomske struke, ima najmanje pet godina iskustva u oblasti poreza, što upućuje da knjigovođa / računovođa nije osoba na koju treba da budu upućena sva pitanja ili problematika u vezi s porezima.

Kvalitetno uspostavljeno poresko računovodstvo

Poresko računovodstvo je zapravo računovodstveni proces koji se fokusira na poreska pitanja kao što su popunjavanje poreske prijave, planiranje budućih poreskih obaveza, nasuprot pripremanja finansijskih izvještaja.

Mnoge zemlje, posebice u kontinentalnoj Evropi, slijede koncept zavisnosti u određivanju oporezivih rezultata (prihoda, profita i sl.). To znači da se dobit koja proizlazi iz poslovnih računa uzima kao primarni osnov za razrez poreza. U skladu s relevantnim pravilima oporezivanja, određena fiskalna prilagođavanja moraju biti napravljena kako bi se izračunala oporeziva dobiti. Međutim, čak i kada se oporezivanje temelji na komercijalnim izvještajima, određena poreska podešavanja su neizbježna. Za sada, bilo bi nerealno tražiti zajednički pristup u tom pogledu. Svaka zemlja može slobodno odlučiti da li se određivanje oporezivog rezultata treba temeljiti prvenstveno na komercijalnim računima ili proizlazi iz primjene zasebnog skupa poreskih pravila.

Postoje argumenti u prilog usklađivanja poreskog i finansijskog računovodstva na bazi jednostavnosti i praktičnost. Ako postoji određen profit i bez naknadnog podešavanja, potrebno je uskladiti troškove. Te prednosti će se značajno smanjiti ako se ne može postići potpuna usklađenost, jer bi onda bile potrebne neke druge prilagodbe i stoga bi jednostavnost i praktičnost nestale jako brzo. Moglo bi se desiti smanjenje usklađenosti troškova u nekim područjima, ako je potreban samo jedan set izvještaja, u odnosu na pojedine vrste transakcija u kojima su potrebni određeni veoma složeni izvještaji koji mogu biti najvažniji za razmatranje.[1]

Generalno, cilj računovodstva obično navodi odredbu o zainteresovanim stranama koje treba da imaju relevantne informacije od svih stakeholder-a. Ove zainteresovane strane mogu biti unutrašnje (menadžment) ili vanjske (kao što su vlansici kapitala preduzeća, kreditori, porezna uprava i sl.). Objašnjenje cjelokupnog koncepta zapravo se nalazi unutar računovodstvenih standarda, tj. Okvira za pripremanje i prezentaciju finansijskih izvještaja objavljenih od strane Međunarodnog komiteta računovodstvenih standarda (IASC-a). Kako oni naznačavaju, Okvir upućuje da je glavni cilj finansijskih izvještaja obezbjeđenje informacija za različite korisnike radi poboljšanja njihovih finansijskih odluka.

Odnos između računovodstva i oporezivanja razvija se jedinstveno u svakoj zemlji, pružajući time istorijsku i međunarodnu dimenziju. Tako, na primjer, Radcliffe (1993) u svom radu razmatra odnos između poreskog zakona i računovodstvenih principa u Velikoj Britaniji i Francuskoj. On pronalazi određene sličnosti u praksi ovih zemalja. Na primjer, u obje zemlje primjenjujući računovodstvene principe, primjenjuje se odbitak za naknade u slučaju pada vrijednosti trgovačkih zaliha koje su naručene ali nisu isporučene. Međutim, obje zemlje odbijaju (ne uključuju) poreske olakšice za takve provizije. Kako god, Radcliffe pronalazi razlike u sudskom pristupu po ovim pitanjima. U skladu s Britanskim pravnim pretpostavkama ova računovodstvena pravila nisu neophodna (ne uzimaju se u obzir) kod

[1] Na primjer, u Velikoj Britaniji mnoge financijske institucije su izabrale da slijede obračune za poreske svrhe u odnosu na hedžing transakcije, iako im je ponuđen izbor u skladu sa postojećom legislativom da mogu odstupiti od tog tretmana jer se mislilo da mnogi teže dobrovoljnosti koja nije bila odgovarajuća za potrebe oporezivanja.

izricanja završne riječi, dok kod Francuskog suda to je bio zaključak (uzeto je u obzir) u odsutnosti specifičnog poreskog zakona.[1]

Sve u svemu, ako postoje dobri razlozi za divergenciju finansijskih i poreskih računa, argumenti temeljeni na pogodnosti ne bi trebali dopuštati da se narušava poreska osnovica, tako da se ne proizvode problemi druge vrste, kao što su nedostatak kapitala ili nepraktičnost naplate.

Štaviše, osnovni argumenti su oni koje se odnose na prirodu profita i njegove definicije. U osnovi stavova onih koji su u skladu sa konvencionalnim i poreskim računovodstvom je zapravo ideja da možemo postići optimalnu definiciju profita: to je onaj iznos koji nas dovodi bliže „pravoj ekonomskoj dobiti“ u odnosu na druge definicije. Ovo je upitna pretpostavka, budući da pravilna definicija dobiti ovisi u određenoj mjeri o namjeni za koju se koristi. [2]

Da li je broj koji treba biti posmatran istorijski ili ka budućnost? Da li se poslovanje nastavlja kao neograničenost ili je pitanje pad njegove vrijednosti? U svakom slučaju, procjene će se morati izvršiti drugačije.

Ciljevi finansijskog i poreskog računovodstva mogu se bitno razlikovati. Porez treba uticati, u određenoj mjeri, na povećanje prihoda (kako poreskih tako i komercijalnih) i učiniti jednakost i efikasnost između poreskih obveznika. Ovi zahtjevi ukazuju na potrebu za razumno ciljanim pravilima koja uzimaju u obzir oporezive kapaciteta i administrativnu efikasnosti te obezbjeđuju funkcionalni skup pravila na osnovu kojih porez može biti obračunat i što je najvažnije prikupljen (naplaćen). Na primjer, ako se radi pošteno i efikasno, onda se često tvrdi da poreski sistem mora prepoznati sposobnost za plaćanje subjekta oporezivanja, odnosno kada je za njega najpogodnije da plati porez.[3]

Ovi koncepti povezani su s principom realizacije, budući da bez likvidnih sredstava postoji očigledna poteškoća u plaćanju poreza. Dok u savršenom tržištu problem likvidnosti može biti prepoznat preko zaduživanja poreskog obveznika nasuprot neostvarene dobiti, u praksi se porezi finansiranju ne samo na ovaj način stvaranjem transakcija troškova, što može biti rizično već i padom vrijednosti dužničkih vrijednosnih papira. Iz tog razloga, realizacija principa izgleda više značajna za poreske svrhe nego što je za računovodstvene svrhe, posebno kada se ide u pravcu prema fer računovodstvenoj vrijednosti. Promjenjivost je svojstvena fer računovodstvenoj vrijednosti na tržištu, i tako se nastoji odraziti na komercijalne račune odnosno finansijsko računovodstvo. Manje je jasno, kako sa stanovišta

[1] Vidjeti šire: Radcliffe, G. (1993) „The Relationship Between Tax Low and Accountig Principles in the United Kingdom and France“, Irish Journal of Taxation, Vol.1, pp 1-20. [2] Vidi: Miller, fn 2 above; J. R. Hicks, „Maintaining capital intact: a further suggestion“, Economica IX (1942) 174-79 cited in G. Macdonald, „HMRC v William Grant & Sons Distillers Ltd and Small (Inspector of Taxes) v Mars UK Ltd: accountancy practice and the computation of profit“ [2007] British Tax Review 366. [3] Adam Smith’s Canons of Taxation, Adam Smith, The Nature & Causes of the Wealth of Nations, Book V, Chap. 11, Part II „Of Taxes“, paras. 1-7.

poreskog obveznika tako i vlade, da postoji poreska osjetljivost na osnovice koje su promjenljive. Osim toga, poresko računovodstvo suočeno je s činjenicom da mogućnosti izbjegavanja poreza moraju biti blokirane tako da vlada nastoji da koristi poreski sistem da odvrati ili potakne određeno ponašanje u pravcu politike ostvarivanja javnih ciljeva, npr. smanjenje određenih rashoda.

Finansijski računi, s druge strane, trebaju dati niz relevantnih i pouzdanih iznosa (brojeva) različitim zainteresovanim stranama (stakeholderima). Da bi se to postiglo, računovodstveni standardi često daju smjernice, ili pravila, i stavljaju na raspolaganje spektar mogućnosti koji će se primjenjivati u skladu sa odlukama direktora preduzeća (kompanija) koji su savjetovani od strane svojih finansijskih savjetnika. Očigledne potrebe jednog poreskog sistema, koji je baziran na dobit, jesta da se na osnovu bilansa uspjeha, obračunava i naplaćuje periodična obaveza.[1] Tako može biti moguće prenositi gubitke ili neke druge naknade naprijed i nazad iz jednog perioda u drugi, ali u suštini svaki period uzet je u razmatranje zbog potreba oporezivanja (poreske administracije), tako da se radi na način koji omogućava tačno upravljanje podacima. To znači da poresko računovodstvo uzima istorijsku perspektivu kada razmatra bilans uspjeha za obračunski period.

Na kraju ističemo da komercijalna, finansijska i poreska pravila služe u svoje vlastite svrhe, a kao posljedicu toga, razlike u rezultatima treba očekivati i prihvatiti u sljedećim okvirima:

– Poslovni i računovodstveni propisi koriste se za određivanje komercijalnog rezultata za jednu cjelinu (kompaniju i sl.). Oni uspostavljaju pravila, posebno, da li se dobit ili gubitak rezultirao za određeno razdoblje. Pravila mogu biti dio zakona zemlje ili kompanije. Oni su namijenjeni za zaštitu prava dioničara i vjerovnika, a kao posljedica toga načelo razboritosti zauzima važno mjesto.

- Finansijsko računovodstvo i pravila izvještavanja dio su propisa jedne zemlje. Njihov cilj je dati investitorima (i drugim zainteresovanim stranama) pouzdanu i što je moguće tačniju sliku o finansijskom stanju privrednog subjekta u određenom trenutku (finansijski položaj, uspješnost, novčani tokovi). Misao vodilja je „fer prezentacija“ ili „istiniti i fer prikaz“. Drugi važni propisi u tom pogledu su „supstanca nad formom“, „mjerenje tržišne vrijednosti“, i kao posljedica istinitog i fer izvještavanja činjenična zabrana skrivenih

- Pravila oporezivanja koriste se za određivanje oporezive dobiti i oporezivog prometa. Njihov cilj je definisati poreske obaveze preduzeća prema državi za određenu godinu. Pravila moraju biti osjetljiva na poštivanje od strane poreskih obveznika i kontrole kao i izvršenja od strane poreskih uprava. Pravila oporezivanja za preduzeća obično su dizajnirana za očuvanje privredne neutralnost, tako da poslovne odluke nisu neopravdano pod uticajem fiskalnih mjera. Pravila također mogu obezbijediti i ne-fiskalne Država je, u pravilu, zainteresovana za dugoročnu „profitabilnost“ svojih preduzeća. Poreski zakoni odražavaju opća načela oporezivanja, kao što su zabrana diskriminacije oporezivanja prema ekonomskoj sposobnosti, ali i praktična, kao što je dostupnost sredstava za plaćanje obaveze (realizacija), pravičnost između različitih kategorija poreskih obveznika, godišnji karakter odgovornosti (odloženi gubitak, standardizovane deprecijacije), itd.

U ovom radu su istaknute samo naznake dva međusobno povezana dijela računovodstvenog procesa, čije pravilno poimanje i razumijevanje je neophodno za vođenje i praćenje poslovnih aktivnosti u kompaniji. Naravno, detaljne karakteristike svakog od njih trebalo bi da se dodatno obrade u drugim radovima i kao takvi prezentiraju stručnoj javnosti.